Инвестиционный проект это. Что такое инвестиционный проект. Понятие и классификация инвестиционных проектов

Инвестиционный проект - это вариант (программа) реализации инвестиций, связанный с обоснованием экономической (либо другой, например, социальной) целесообразности, объема и сроков осуществления вложений, в том числе с составлением необходимой проектно-сметной документации и описанием конкретных практических действий по осуществлению инвестиций (бизнес-план). Другими словами, инвестиционный проект представляет собой совокупность намерений, обоснований и практических действий по осуществлению инвестиционного процесса, по обеспечению заданных инвестором конкретных финансово-экономических, производственных и социальных результатов инвестиционной деятельности.

В соответствии с Федеральным законом № ЗЭ-ФЗ от 25.02.1999 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капи-тальных вложений, в том числе необходимая проектно-сметная докумен-тация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осу-ществлению инвестиций (бизнес - план).

Таким образом, инвестиционный проект следует понимать и как намерение осуществить практические действия по вложению капитала, и как совокупность документов, в которых планируются и обосновываются эти действия.

В результате реализации инвестиционного проекта могут осуществ-ляться меры в широком диапазоне - от создания нового предприятия или технического перевооружения действующего производства до организа-ции различного рода фестивалей или спортивных праздников. Таким об-разом, в качестве итогов инвестиционных проектов могут быть как эконо-мические, так и социальные результаты.

Классификация инвестиционных проектов может проводиться по различным классификационным признакам.

1. В зависимости от направления инвестиций и целей их реализации инвестиционные проекты можно классифицировать на производственные, научно-технические (научно-исследовательские), коммерческие, финансовые, экологические и социальные.

Реализация производственных инвестиционных проектов предполагает вложение средств в создание новых, расширение, модернизацию или реконструкцию действующих производств для различных отраслей экономики.

Научно-технические (научно-исследовательские) инвестиционные проекты связаны с разработкой и созданием современных высокоэффективных машин, аппаратов, оборудования, приборов, технологий и технологических процессов. Разработка и реализация научно-технических и производственных инвестиционных проектов часто связаны друг с другом, в частности, реализация производственного инвестиционного проекта может являться продолжением и необходимым этапом осуществления научно-технического проекта.

Цель коммерческих инвестиционных проектов - получение прибыли от осуществляемых инвестиций в результате закупки, продажи и перепродажи, использования какого-либо имущества - продукции, товаров, услуг, имущественных прав.

Научно-технические, производственные и коммерческие инвестици-онные проекты могут быть связаны друг с другом, поскольку эффект от реализации коммерческих инвестиционных проектов (полученный доход, прибыль) может стать источником финансового обеспечения производст-венных или научно-технических инвестиционных проектов.

Финансовые инвестиционные проекты связаны с приобретением ценных бумаг и других финансовых активов, с формированием портфеля долевых (акции) и долговых (облигации) ценных бумаг и их реализацией, покупкой и реализацией финансовых обязательств, а также с эмиссией и реализацией ценных бумаг.

Инвестор - покупатель и собственник ценных бумаг - получает на них дивиденды и увеличивает свой финансовый капитал. Источником увеличения капитала является осуществление производственных инвестиционных проектов.

Кроме этого, в результате реализации финансовых инвестиционных проектов может происходить перераспределение капитала в сфере финансового обращения. Более того, инвестор, реализуя проект по выпуску и продаже ценных бумаг, решает задачу финансового обеспечения производственного инвестиционного проекта, т.е. реализация финансового инвестиционного проекта непосредственно связывается с реализацией производственного инвестиционного проекта и является его составной частью.

К экологическим инвестиционным проектам относятся проекты, результатом которых являются природоохранные объекты. Другой вариант - улучшение параметров действующих производств либо реализация мер по снижению вредного воздействия на природу, например уменьшение или изменение структуры выбросов вредных веществ в атмосферу.

Результатом реализации социальных инвестиционных проектов является достижение определенной общественно полезной цели, в частности улучшение состояния здравоохранения, образования, культуры, спорта и т.п.

В зависимости от степени взаимного влияния инвестиционные проекты подразделяются следующим образом.

Независимые инвестиционные проекты - это проекты, решение о реализации одного из которых не влияет на решение о реализации другого. Для того чтобы один проект был независим от другого, необходимо выполнение двух условий:

а) должны существовать технические, технологические, финансовые, временные, правовые и другие возможности осуществлять один проект независимо от того, будет или не будет принят к реализации другой проект;

б) на величину и структуру денежных потоков, ожидаемых от реализации одного проекта, не должно влиять принятие другого проекта к реализации либо отказ от него.

Альтернативные (взаимоисключающие) инвестиционные проекты - это такие проекты, которые не могут быть реализованы одновременно. Другими словами, принятие одного из них означает, что оставшиеся проекты не могут быть реализованы (например, возведение двух мостов в одном месте).

Взаимодополняющие инвестиционные проекты - это проекты, которые реализуются совместно. При этом взаимодополняющие инвестиционные проекты подразделяются на два типа:

а) комплиментарные проекты, которые обладают следующим свойством: принятие одного проекта приводит к увеличению доходов по другим проектам;

б) проекты заметцения, которые отличаются следующим: принятие нового проекта приводит к некоторому снижению доходов по действующим проектам.

По срокам реализации инвестиционные проекты можно разделить на следующие группы:

а) краткосрочные (до 1 года);

б) среднесрочные (1~3 года);

в) долгосрочные (свыше 3 лет).

По масштабу реализации инвестиционные проекты подразделяются на следующие виды: (

а) глобальные проекты, реализация которых существенно влияет на| экономическую, социальную, политическую или экологическую ситуаци в мире;

б) народно-хозяйственные проекты, которые оказывают действенное влияние на всю страну в целом или ее регионы;

в) крупномасштабные проекты, охватывающие крупные территори-альные образования или отдельные отрасли экономики;

г) локальные проекты, действие которых сказывается в рамках пред-приятия, осуществляющего инвестиционный проект.

5. По типу (временной структуре) денежного потока при реализации инвестиционного проекта проекты подразделяются на две группы:

а) проекты с ординарным денежным потоком, т.е. потоком, имеющим следующую временную структуру - единовременно или последовательно произведенные инвестиции и следующие за ними положительные денежные потоки;

б) проекты с неординарным денежным потоком, т.е. потоком, в котором инвестиции и положительные денежные потоки могут чередоваться в произвольном порядке.

Примеры с различными по временной структуре денежными потоками представлены в табл. 7.1 и 7.2.

: прединвестиционный, инвестиционный, эксплутационный

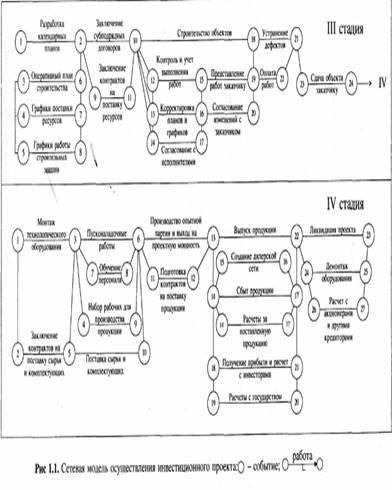

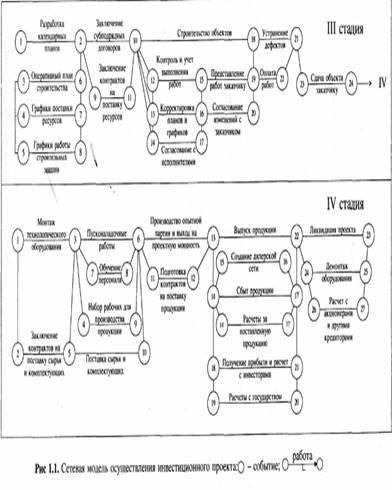

Прежде чем рассматривать стадии реализации проекта, напомним, что любой инвестиционный проект, вне зависимости от его объемов, сложности, условий инвестирования, должен осуществляться в соответствии с выбранной технологией. Под технологией понимается последовательность определенных действий, направленных на получение промежуточного или конечного результата, в качестве которых в нашем случае могут выступать: подготовка технико-экономического обоснования проекта; разработка рабочей проектно-сметной документации; строительство (реконструкция); монтаж технологического оборудования и выпуск опытной партии продукции; выпуск продукции. На рис. 1 показана сетевая модель (сетевой график) осуществления проекта, которая содержит ряд характеристик (время, стоимость, ресурсы и др.), относящихся как к отдельным работам, так и к проекту в целом. Сетевой график наиболее нагляден, а цифровое представление наиболее удобно для анализа сетей с помощью компьютерной техники.

В практике оптимального планирования наибольшее распространение получили модели, позволяющие оценить продолжительность и стоимость работ. Продолжительность работы может быть как определенной (детерминированной), полученной в ходе обработки информации, так и случайной величиной, задаваемой законом распределения (или плотностью распределения). Стоимость работы зависит от ее сложности, длительности и технологии выполнения. Эту зависимость, или так называемую функцию «время - стоимость», можно определить путем калькулирования расходов или сбором и обработкой статистических данных, характеризующих различные варианты ее выполнения. Заметим, что любые две работы осуществления проекта объективно могут быть связаны между собой условием предшествования, когда одна из них выполняется лишь после завершения другой, либо они не имеют такой связи (в этом случае допустимо их выполнение в любой последовательности, в том числе и одновременно). Завершение одной или нескольких работ и начало другой или нескольких работ в сетевой модели называют промежуточным событием. Как правило, в сетевых моделях кроме промежуточных обычно выделяют исходные события, не имеющие предшествующих работ, и завершающие события, за которыми не следует никаких работ. Завершающие события одновременно являются целевыми событиями, означающими реализацию всего комплекса работ, причем в качестве целевых могут выступать некоторые промежуточные события. Следует особо подчеркнуть, что кроме ожидаемых событий нередко выделяют еще и контрольные события, которые представляют интерес для службы управления проектом, осуществляющей контроль над выполнением проекта, финансирование и окончательные расчеты по отдельным этапам. В ряде случаев необходимо сократить продолжительность выполнения отдельных работ и тем самым сроки наступления событий, от которых зависит эффективность инвестиционного проекта. Тогда в качестве исходной модели используют многоцелевую сетевую модель с учетом временных характеристик, в которой может быть выявлен критический путь, в пределах которого можно выполнить весь комплекс работ, предшествующих эксплуатации предприятия. При этом на основе принципов обратной связи могут быть заранее установлены несколько исходных и целевых событий и, самое главное, определены ограничения на сроки свершения контрольных событий. К ним следует, к примеру, отнести: ТЭО, разработку проектно-сметной документации, завершение строительства зданий и сооружений, монтаж технологического оборудования и выпуск опытной партии продукции. При установлении временных рамок проекта важно знать, что считать началом и концом расчетного периода. Так, за начало расчетного периода можно принять момент рассмотрения идеи проекта или завершения разработки ТЭО. В ряде случаев участники проекта могут принять за начало расчетного периода момент начала инвестирования или операционной деятельности. Вместе с тем, выбор начала расчетного периода должен быть связан прежде всего с оценкой «жизни» проекта и сроками окупаемости. Таким образом, с помощью сетевой модели выполнения основных этапов инвестиционного проекта можно выявить временные характеристики предполагаемых работ и установить события, от которых зависят в конечном итоге отдельные результаты инвестиционного проекта и эффективность их достижения. К ним относятся:

· объемы и виды работ по проекту;

· стоимость и расходы по проекту;

· сроки, продолжительность выполнения отдельных работ и этапов;

· ресурсы (материальные, трудовые, технические и финансовые).

При этом возможно также решение оптимизационных задач, в частности задачи минимизации выделения финансовых ресурсов при условии не превышения установленных сроков осуществления необходимых работ и проекта в целом. При всем многообразии используемых методов и подходов, реализуемых в рамках созданного программного обеспечения, всегда будет существовать временной фактор, играющий ключевую роль при оценке инвестиционного проекта. В связи с этим представляется целесообразным рассмотреть график в виде отдельных фаз (циклов) развития проекта (рис. 2).

Первая, прединвестиционная фаза включает в себя следующие мероприятия (см. рис. 2 и II стадии):

· проверку первоначального замысла проекта;

· составление задания на разработку и обоснование проекта;

· разработку бизнес-плана;

· выбор местоположения объекта;

· выделение инвестиций на проектирование;

· проведение тендеров на проектирование;

· выбор проектной организации, и заключение с ней договора;

· разработку ТЭО;

· разработку проектно-сметной документации (ПСД);

· утверждение ПСД;

· отвод земли под строительство;

· получение разрешения на строительство;

· проведение тендеров на строительство;

· разработку;

· заключение подрядного договора.

Этот этап выполняется заказчиком (инвестором).

Необходимо особо подчеркнуть, что степень прединвестиционных исследований и проработок может варьироваться в зависимости от требований инвестора, возможностей финансирования и времени, отведенного на их проведение. Принято выделять три уровня прединвестиционных исследований: исследования возможностей (англ. opportunity studies); подготовительные, или предпроектные (англ. prefeasibility) исследования; оценка осуществимости или технико-экономические исследования (англ. feasibilty studies). Различие между фазами и уровнями инвестиционных исследований условно. Поэтапная подготовка окончательного решения необходима только для крупных проектов, где большая часть инвестиции направляется на строительство новых предприятий или на организацию нового производства. Сроки прединвестиционной фазы во многих случаях не могут быть определены достаточно точно, поскольку на этом этапе могут рассматриваться различные организационные принципы осуществления проекта. Возможна также подготовка нескольких технико-экономических обоснований по реализации одной и той же идеи, различаемых продолжительностью выполнения комплекса мероприятий и соответственно стоимостью, риском и доходностью проекта. При этом за счет рассмотрения нескольких альтернативных вариантов проектов и выбора лучшего из них по определенному критерию могут быть снижены расходы на реализацию проекта. Инвестиционная фаза реализации проекта (см. рис.13.1, III и IV стадии) укрупнено состоит из следующих мероприятий:

· строительства (реконструкции, капитального ремонта) объектов, входящих в проект;

· монтажа оборудования;

· пусконаладочных работ;

· производства опытных образцов;

· выхода на проектную мощность.

В течение инвестиционной фазы осуществления проекта формируются активы предприятий, заключаются контракты на поставку сырья комплектующих, производится набор рабочих и служащих, формируется портфель заказов. Завершающая эксплуатационная фаза проекта существенно влияет на эффективность вложенных в него средств. Чем дальше будет отнесена во времени ее верхняя граница, тем больше будет совокупный доход. В течение этой фазы осуществляется:

· сертификация продукции;

· создание центров ремонта;

· создание дилерской сети;

· текущий мониторинг экономических показателей проекта.

Следует отметить, что в рассмотренных выше комплексах работ акцент делается на новое строительство предприятий. Вместе с тем в странах бывшего СССР, в том числе и в России, имеется множество предприятий, нуждающихся в техническом перевооружении для выпуска новой продукции. Опыт показывает, что средства, выделенные на техническое перевооружение или реконструкцию, окупаются в несколько раз быстрее, чем при создании аналогичных производственных мощностей за счет нового строительства. В проектах на техническое перевооружение могут предусматриваться строительно-монтажные работы в минимально необходимом объеме, следовательно, при этом сокращаются сроки на проведение прединвестиционных исследований и расходы на их осуществление в течение инвестиционной фазы проекта. Поэтому при рассмотрении объектов нового строительства со всей их инженерной инфраструктурой не исключена возможность использования в качестве альтернативных вариантов технического перевооружения зданий и сооружений существующих предприятий. Реализация любого инвестиционного проекта требует определенных знаний и опыта. Поэтому большинство фирм на Западе прибегают к услугам специальных подразделений, называемых «управление проектом», которые в зависимости от условий контракта берут на себя обязанность по анализу и реализации проекта в намеченные сроки.

Коммерческая (финансовая) эффективность инвестиционного проекта

Коммерческая (финансовая) эффективность является результатом трех видов деятельности: инвестиционной, операционной и финансовой. Она характеризуется двумя показателями: потоком реальных денег, представляющим собой разность между притоком и оттоком денежных средств в каждом периоде реализации проекта от первых двух названных видов деятельности, и сальдо реальных денег, представляющим то же самое, но от всех трех названных видов деятельности. Коммерческая эффективность ИПпоказывает финансовые последствия его осуществления для участника ИП, в предположении, что он самостоятельно производит все необходимые затраты на проект и пользуется всеми его результатами. Иными словами, при оценке коммерческой эффективности следует абстрагироваться от возможностей участников проекта по финансированию затрат на ИП, условно полагая, что необходимые средства имеются. Расчет показателей коммерческой эффективности ИП основывается на следующих принципах: - используются предусмотренные проектом (рыночные) текущие или прогнозные цены на продукты, услуги и материальные ресурсы; - денежные потоки рассчитываются в тех же валютах, в которых проектом предусматриваются приобретение ресурсов и оплата продукции; - заработная плата включается в состав операционных издержек в размерах, установленных проектом (с учетом отчислений); - если проект предусматривает одновременно и производство и потребление некоторой продукции (например, производство и потребление комплектующих изделий или оборудования), в расчете учитываются только затраты на ее производство, но не расходы на ее приобретение; - при расчете учитываются налоги, сборы, отчисления и т.п., предусмотренные законодательством, в частности, возмещение НДС за используемые ресурсы, установленные законом налоговые льготы и пр.; - если проектом предусмотрено полное или частичное связывание денежных средств (депонирование, приобретение ценных бумаг и пр.), вложение соответствующих сумм учитывается (в виде оттока) в денежных потоках от инвестиционной деятельности, а получение (в виде притоков) - в денежных потоках от операционной деятельности; - если проект предусматривает одновременное осуществление нескольких видов операционной деятельности, в расчете учитываются затраты по каждому из них. В качестве выходных форм для расчета коммерческой эффективности проекта рекомендуются таблицы: - отчета о прибылях и об убытках; - денежных потоков с расчетом показателей эффективности. Для построения отчета о прибылях и убытках следует привести сведения о налоговых выплатах по каждому виду налогов. В качестве (необязательного) дополнения может приводиться также прогноз баланса активов и пассивов по шагам расчета (таблица балансового отчета). При расчете коммерческой эффективности в качестве эффекта выступает поток реальных денег. При осуществлении инвестиционного проекта выделяется три вида деятельности: инвестиционная, операционная и финансовая. В рамках каждого вида деятельности происходит приток Пi(t) и отток Оi(t) денежных средств. Потоком реальных денег (q(t)) называется разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта:

(1.2.)

Сальдо реальных денег (Ь(1)) называется разность между притоком и оттоком денежных средств от всех трех видов деятельности также на каждом шаге расчета:

(1.3.)Поток реальных денег используется в дальнейшем для расчета показателей эффективности инвестиционного проекта: чистого дисконтированного дохода, индекса доходности, срока окупаемости, внутренней нормы доходности и других. Необходимым критерием принятия инвестиционного проекта является положительное сальдо реальных денег в любом временном интервале, где данный участник осуществляет затраты или получает доход. Отрицательное сальдо реальных денег свидетельствует о необходимости привлечения дополнительных собственных или заемных средств.

Дисконтирование и учет по простым процентным ставкам

Слово «процент» имеет два наиболее употребительных значения. Первое – математическое – означает сотую долю какого-либо количества. В абстрактном случае – просто сотую долю числа. Второе – «экономическое» - выражает плату за использование средств (ссуда, кредит), предоставляемых одним лицом (кредитором) другому лицу (заемщику, дебитору). Величина суммы оплаты определяется обычно как процент (в математическом смысле) от суммы долга. В основе таких сделок лежат заранее оговоренные их субъектами правила получения дохода на процент от предоставления денег в долг. Таким образом, процент выступает как причина изменения стоимости денег во времени. Однако нужно помнить, что в финансовых расчетах процент рассматривается не только как плата за пользование заемными средствами, а шире – как показатель доходности любого вложения капитала.

Процентными деньгами, или процентами называют сумму, которую уплачивают за пользование денежными средствами. Это абсолютная величина дохода. Отношение процентных денег, полученных за единицу времени, к величине капитала называется процентной ставкой.

Методы финансово-экономических расчетов различны в зависимости от вида применяемых процентов. Относительно момента выплаты или начисления дохода за пользование предоставленными денежными средствами проценты подразделяются на обычные и авансовые. Обычные (декурсивные) проценты начисляются в конце периода относительно исходной величины средств. Доход на процент выплачивается в конце периодов финансовой операции.

Если же доход, определяемый процентом, выплачивается в момент предоставления кредита, то данная форма расчетов называется авансовой или учетом, а применяемые проценты – авансовыми (антисипативными), которые начисляются в начале периода относительно конечной суммы денег.

Период начисления процентов – отрезок времени между двумя следующими друг за другом процедурами взимания процентов или срок финансовой операции, если проценты начисляются 1 раз в год.

Практика уплаты процентов основывается на теории наращивания денежных средств по арифметической или геометрической прогрессии.

Арифметическая прогрессия соответствует простым процентам, геометрическая – сложным, т.е. в зависимости оттого, что является базой для начисления – переменная или постоянная величина.

Проценты делятся на:

Простые, которые весь срок обязательства начисляются на первоначальную сумму;

Сложные, база для начисления, которых постоянно меняется за счет присоединения ранее исчисленных процентов.

Термин дисконтирование употребляется как средство определения

любой стоимостной величины, относящейся к будущему, на некоторый, более ранний момент времени.

В финансовой практике часто сталкиваются с задачей, обратной наращению процентов: по заданной сумме S, которую следует уплатить через некоторое время n, необходимо определить сумму полученной ссуды P. Такая ситуация может возникнуть, например при разработке условий контракта. Расчет P по S необходим и тогда, когда проценты с суммы S удерживаются вперед, т.е. непосредственно при выдаче ссуды. В этом случае говорят, что сумма S дисконтируется или учитывается , сам процесс начисления процентов и их удержание называется учетом , а удержанные проценты - дисконтом . В зависимости от вида процентной ставки применяют два метода дисконтирования - математическое дисконтирование и банковский (коммерческий) учет . В первом случае используется ставка наращения, во втором - учетная ставка.

Математическое дисконтирование представляет собой формальное решение задачи, обратной наращению первоначальной суммы ссуды.

, ,где D - дисконта.

Банк или иное финансовое учреждение до наступления срока платежа по векселю или иному платежному обязательству приобретает его у владельца по цене, которая меньше суммы, указанной на векселе, т.е. покупает (учитывает) его с дисконтом (т.е. со скидкой). Получив при наступлении срока векселя деньги, банк реализует дисконт. При учете векселя применяется банковский или коммерческий учет, согласно этому методу проценты за пользование ссудой в виде дисконта начисляются на сумму, подлежащую уплате в конце срока. При этом применяется учетная ставка d.

Инвестиционный проект — это осуществление вложений способствующих воплощению в жизнь инвестиционной идеи. Такие инвестиции должны быть экономически обоснованными и целесообразными, иметь определенный срок и заранее установленные объёмы.

Инвестиционный проект всегда подразумевает прописанные практические действия по осуществлению капиталовложений, другими словами Бизнес-План.

Конкретного определения инвестиционного проекта дать практически невозможно, по причине того, что любой инвестиционный проект является подобием и отражение того проекта, на основе которого он был рожден. Все основные экономические характеристики у таких проектов, как правило, схожи.

Эффективность инвестиционного проекта , прежде всего, зависит от степени соответствия инвестиционного проекта стратегическим целям инвесторов и участников этого процесса.

Каждый инвестиционный проект имеет собственный ограниченный жизненный цикл. Жизненный цикл инвестиционного проекта это, по сути своей период его существования. Каждый период включает в себя .

Инвестиционные проекты можно разделить на множество видов, согласно их специфике.

По целям инвестиций:

- инвестиции по увеличению выпуска объёма продукции

- инвестиции по расширению ассортимента продукции

- инвестиции по повышению качества продукции

- инвестиции на снижение издержке производства

- инвестиции в социальные программы

Виды инвестиционных проектов согласно сроков инвестиций

- долгосрочные, более 3х лет

- среднесрочные, до 3 лет

- краткосрочные, до 1 года

Виды инвестиционных проектов согласно объемам инвестиций

- крупные, более 1 000 000 долларов

- средние, до 1 000 0000

- малые, до 100 000 долларов

Также следует понимать, что возможно выделить и другие виды инвестиционных проектов в зависимости от рассматриваемых инвестором критериев.

Инвестиционный проект это. Оценка, этапы, сравнение и риски инвестиционных проектов

Учитывая долгосрочную основу вложений, каждый инвестор инвестиционного проекта желает иметь необходимые ему гарантии не только возврата вложенных им средств, но также и получение заранее оговоренной нормы прибыли либо других выгод.

В связи с этим необходим четкий план действий, позволяющий рассчитать все возможные риски инвестиционных проектов на пути от начальной стадии капиталовложения до конечной — получения планируемой прибыли. Самым важным в планировании остается . Ниже рассмотрим критерии, позволяющие отобразить жизненный срок проекта.

Этапы инвестиционного проекта :

- Разработка плана, предшествующего инвестициям

- Инвестиционный этап

- Эксплуатационный этап

На первом этапе инвестиционного проекта проводится разработка технико-экономических расчетов затрат и всестороннее изучение рынка, включая маркетинг и подготовку всех документов. Все затраты связанные с этим этапом, в случае подтверждения целесообразности финансирования проекта, входят в число затрат предшествующих производственному процессу и впоследствии относятся к амортизационным отчислениям.

Второй этап инвестиционного проекта наиболее капиталоемкий. На этом этапе невозможно приостановить инвестирование, ибо это может привести к большим финансовым потерям. В этот период производится формирование основных фондов в виде: приобретения помещений, оборудования или начала строительства.

Третий этап инвестиционного проекта характеризуется возвратом вложенных средств, но с учетом текущих расходов, связанных с эксплуатацией. Чем дольше будет длиться этот этап, тем выше будет величина дохода от капиталовложения.

Существенный вес в решении об осуществлении инвестиций является . Данный показатель отражает период между днем начала финансирования проекта и днем когда все затраты по проекту окупаются и проект начинает приносить прибыль.

Оценка инвестиционных проектов не имеет четко установленной формы, в виду большого разнообразия видов для капиталовложений (от инвестирования в научный проект до инвестиций в недвижимость). Оценка предшествует второму этапу разработки проекта и несет главную нагрузку для принятия решения об инвестициях, поэтому является наиболее важной.

Для более точной оценки привлекают высококвалифицированных экспертов и консультантов, владеющих не только знаниями, но и умеющими на практике применять стандартизированные методы оценки инвестиционных проектов:

- финансовая оценка (позволяет проанализировать платежеспособность проекта)

- экономическая оценка (определяет привлекательность проекта, с точки зрения темпов прироста прибыли)

Методы позволяют достаточно точно оценить развитие и риски инвестиционных проектов , при соблюдении всех пунктов бизнес-плана и желании сторон идти на уступки при возникновении форс-мажора.

Инвестиционный проект: сущность, классификация, жизненный цикл, особенности финансирования

Традиционно объекты капитальных вложений принято ассоциировать с инвестиционными проектами. Согласно Закону "Об инвестиционной деятельности..." инвестиционный проект – это обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Данное определение затрудняет использование важных терминов и характеристик инвестиционного проекта. Действительно, как следует из приведенного текста Закона, инвестиционный проект – это, прежде всего, комплексный план мероприятий, направленных на создание нового или модернизацию действующего производства товаров (работ, услуг) с целью получения экономической выгоды. Исходя из этого, сложно, например, ввести такие основополагающие понятия как "эффективность инвестиционного проекта", "денежные потоки ИП", "окупаемость ИП" и т.п.

Термин "проект" понимается в двух смыслах :

Как комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на достижение поставленной цели;

Как сам комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на достижение сформулированной цели.

В инвестиционной теории и практике термин "проект" обычно применяется во втором смысле.

Инвестиционный проект (ИП) в "Методических рекомендациях..." определяется так же, как и в Законе "Об инвестиционной деятельности...".

Согласно "Методическим рекомендациям..." в основе любого инвестиционного проекта всегда находится некий проект как комплекс работ, услуг, направленных на достижение инвестиционных целей, а инвестиционный проект дает описание данного проекта с точки зрения экономической целесообразности его реализации. Следовательно, инвестиционный проект всегда порождается некоторым проектом (в смысле второго определения), обоснование целесообразности и характеристики которого он содержит. В связи с этим иод теми или иными свойствами, характеристиками, параметрами ИП (продолжительность, реализация, денежные потоки и т.п.) понимаются соответствующие свойства, характеристики, параметры порождающего его проекта. Иными словами, при оценке приемлемости ИП строительства и эксплуатации, например, бензоколонки, следует полагать, что имеется комплекс работ (проект) по возведению бензоколонки, описание которого закреплено в инвестиционном проекте. Тогда под "эффективностью инвестиционного проекта" бензоколонки понимается эффективность проекта как комплекса работ.

Классификация инвестиционных проектов

Важнейшим критерием классификации является степень взаимного влияния инвестиционных проектов друг на друга, под которым понимается взаимосвязь решений и результатов но одному проекту от решений, принимаемых по другому проекту: считается, что проект А влияет на проект В, если для принятия решений по проекту А необходимо учитывать решения по проекту В (и наоборот – если для принятия решений по проекту В надо учитывать решения по проекту А).

По взаимному влиянию друг на друга инвестиционные проекты можно разделить на следующие виды.

Независимые инвестиционные проекты – когда решение о принятии одного проекта не влияет на решение о принятии другого ИП.

Для того чтобы инвестиционный проект А был независим от проекта В, необходимы, по крайней мере, два условия:

– должны быть технические возможности осуществить проект Л вне зависимости от того, будет или не будет принят проект В. Например, технически можно наладить производство оконных рам без реализации проекта по производству оконных стекол. Точно так же с технической точки зрения можно реализовать проект строительства бензоколонки без учета решений по проекту строительства, положим, детского сада;

– на доходы, ожидаемые от проекта А, не должны влиять решения, принимаемые по проекту В.

Если рассмотреть приведенные выше пары инвестиционных проектов, то очевидно, что и по этому условию проекты строительства бензоколонки и детского сада не взаимосвязаны – трудно представить, что доходы владельцев бензоколонки обусловлены результатами функционирования детского сада. Что же касается первой пары проектов – производства оконных рам и оконных стекол, то вывод об отсутствии взаимосвязи их доходов представляется неверным.

Оправданным является как раз предположение, что эти два проекта необходимо реализовывать одновременно.

Иногда фирма из-за отсутствия финансовых средств не может одновременно осуществить два проекта. В такой ситуации принятие одного проекта повлечет за собой отклонение второго. Однако называть проекты зависимыми только на том основании, что у инвестора не хватает средств для их совместной реализации, было бы некорректным. Действительно, если у фирмы нет финансовых возможностей одновременно построить бензоколонку и детский сад, то из-за этого данные проекты не станут взаимозависимыми.

Зависимые инвестиционные проекты – к ним относятся такие проекты, для которых решение осуществить один проект воздействует на другой проект, т.е. денежные потоки по проекту А меняются в зависимости от того, принят или отклонен проект В.

Зависимые проекты можно подразделить на несколько видов.

1. Альтернативные (взаимоисключающие) проекты – когда два или более анализируемых проектов не могут быть реализованы одновременно, и принятие одного из них автоматически означает, что остальные проекты не могут быть реализованы. Например, на выделенном участке земли могут быть построены либо цех, либо столовая, либо стоянка для автомобилей – принятие одного из этих проектов автоматически делает невозможным осуществление других.

2. Взаимодополняющие проекты, когда реализация нескольких проектов может происходить лишь совместно. Значительный интерес представляют два вида взаимодополняющих проектов:

а) комплиментарные проекты – в этом случае принятие одного инвестиционного проекта приводит к росту доходов по другим проектам. Примером комплиментарных проектов могут служить рассмотренные выше проекты производства оконных рам и оконного стекла;

б) проекты, связанные отношениями замещения, когда принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам. Отношениями замещения связаны, например, проект выпуска товаров длительного пользования (электроинструмента) и дополняющий его проект производства по ремонту этого инструмента. Действительно, производитель электроинструмента понимает, что он столкнется с трудностями сбыта своей продукции, если не будут открыты мастерские по его ремонту. Но для фирмы-производителя идеальной являлась бы ситуация, когда отсутствовала возможность ремонта и при любой неисправности электроинструмента он заменялся бы на новый экземпляр.

Вторым критерием классификации инвестиционных проектов является срок их реализации (создания и функционирования). По этому критерию инвестиционные проекты делятся на три вида:

1) краткосрочные инвестиционные проекты – срок реализации до трех лет;

2) среднесрочные инвестиционные проекты – срок реализации три–пять лет;

3) долгосрочные инвестиционные проекты – срок реализации свыше пяти лет.

Третий критерий классификации проектов – их масштаб. Следует учитывать, что масштаб инвестиционного проекта характеризует его общественную значимость, которая определяется влиянием результатов реализации проекта на хотя бы один из внутренних или внешних рынков (финансовых, товаров и услуг, ресурсов), а также на экологическую и социальную обстановку. С точки зрения масштаба проекты рекомендуется подразделять на следующие виды.

1. Глобальные инвестиционные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию во всем мире или в большой группе стран. Примером таких проектов может служить строительство континентальных нефте- и газопроводов, создание системы глобальной сети обмена информацией, формирование прямого железнодорожного транзита Восток – Запад и т.п.

2. Народнохозяйственные инвестиционные проекты , влияющие на всю страну в целом или ее крупные регионы (Урал, Поволжье), и при их оценке можно ограничиться учетом только этого влияния. К проектам такого масштаба можно отнести общефедеральные автомобильные дороги и железнодорожные ветки, крупные электростанции и т.п.

3. Крупномасштабные инвестиционные проекты, охватывающие отдельные отрасли или крупные территориальные образования (субъект Федерации, города, районы), и при их оценке можно нс учитывать влияние этих проектов на ситуацию в других регионах или отраслях – строительство крупных предприятий, мостов, региональных информационных систем и т.п.

4. Локальные инвестиционные проекты , действие которых ограничивается рамками данного предприятия, реализующего ИП. Их реализация не оказывает существенного влияния па экономическую, социальную и экологическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках.

Следует иметь в виду, что глобальные, народнохозяйственные и крупномасштабные проекты относятся к общественно значимым проектам, результаты реализации которых важны для общества в целом. Локальные проекты не считаются общественно значимыми.

Четвертым критерием классификации инвестиционных проектов является их основная направленность. Направленность инвестиционного проекта зависит от его целей. С точки зрения данного критерия инвестиционные проекты можно разделить на следующие виды:

коммерческие инвестиционные проекты , главной целью которых является получение прибыли;

социальные инвестиционные проекты , ориентированные на решение, например, проблем безработицы в регионе или социальной адаптации бывших военнослужащих и т.п.;

экологические инвестиционные проекты, основная направленность которых – улучшение среды обитания людей, а также флоры и фауны, например, закладка парка, строительство очистных сооружений, рекультивация земель и т.п.

Соответствующая классификация проектов позволяет фирмам целенаправленно проводить инвестиционную политику, рационально использовать финансовые и иные ресурсы, добиваться оптимального соотношения затрат на проект и полученных от него результатов.

- "Методические рекомендации по оценке эффективности инвестиционных проектов". Официальное издание. М.: Экономика, 2000. С. 104.

Ничто так не портит цель, как попадание

Инвестиции можно профинансировать из внешних или внутренних источников. В данном разделе речь пойдет больше о привлечении внешнего долевого или комбинированного финансирования – именно такой тип из внешнего финансирования чаще используется для осуществления инвестиций.

Когда компания ищет инвестора, она с ним выстраивает (формирует) отношения (взаимодействие). В целом можно выделить один ключевой фактор успеха в процессе взаимодействия с инвесторами: играйте по правилам. В процессе отношений инвесторы имеют некоторые ожидания по стилистике поведения, и эти ожидания необходимо оправдывать.

Можно выделить следующие этапы отношений с инвесторами (этапы работы с инвестициями).

1. Формирование инвестиционной привлекательности (подготовка компании или проекта).

2. Непосредственная подготовка к привлечению инвестиций:

а) осознание и определение потребности в инвестициях, выбор и использование схем финансирования;

б) бизнес-планирование, подготовка инвестиционных документов (см. раздел 1);

в) инвестиционное проектирование, моделирование, оценка инвестиционного проекта (см. раздел 2, 3).

3. Привлечение инвестиций:

а) поиск инвесторов:

Презентация проекта;

Детальные переговоры;

б) заключение сделки:

Оформление сделки.

4. Формирование отношений с инвесторами в процессе работы:

Управление реализацией проектов (см. раздел 5);

Выплата процентов и дивидендов;

Формирование информационного поля.

5. Выход из отношений с инвесторами.

Все этапы привлечения инвестиций достаточно условны и их реальная последовательность, сроки и особенности во многом зависят от стиля работы, выбранной схемы, источника и т. д.

4.1. Формирование инвестиционной привлекательности

Если б мне привести себя в порядок

или порядок привести в себя!

(Иоганн Гете)

Формирование инвестиционной привлекательности проекта или компании заключается в правильной «упаковке». Чтобы привлечь инвестиции (финансирование), проекту / компании необходимо быть инвестиционно привлекательными. Процесс формирования инвестиционной привлекательности начинается с понимания вопросов:

Что от вас нужно инвестору?

Как он подходит к оценке инвестиционной привлекательности?

На каких факторах инвестор основывается в решениях о рассмотрении проекта и о его финансировании?

Проект инвестиционно привлекательным делает грамотная и опытная команда, потенциал рынка и качественные инвестиционные документы (см. раздел 1).

Компанию инвестиционно привлекательной делает множество факторов (см. разделы 3, 4). Формирование инвестиционной привлекательности происходит путем подготовки компании к инвестициям, «созревания компании к принятию и способности переварить инвестиции», созревания менеджмента и готовности сотрудников работать по правилам, принятым инвестиционными сообществами.

Подготовка компании / проекта к привлечению долевых инвесторов в основном заключается в повышении управляемости и прозрачности бизнеса. Это выражается в проведении следующих процессов:

Описание и оптимизация бизнес-процессов и оргструктуры;

Внедрение корпоративной информационной системы (возможно ERP-класса);

Постановка системы управленческого учета и бюджетирования;

Стратегические планирование и управление;

Внедрение системы сбалансированных показателей (системы управления по ключевым показателям);

Внедрение внутрифирменных стандартов, корпоративной идеологии и культуры;

Обучение и повышение квалификации сотрудников;

Оценка стоимости бизнеса, гарантий и отдельных активов;

Продажа непрофильных активов, приобретение недостающих активов (покупка–продажа элементов бизнеса, бизнес-процессов, бизнесов).

Каждый из этих процессов имеет свои особенности и методы реализации.

При подготовке к привлечению долевого инвестора, и особенно после привлечения инвестора, менеджменту и предыдущим владельцам компании надо быть готовым к следующим изменениям в компании:

Внедрение стандартов корпоративного управления;

Появление представителей инвестора и независимых директоров в совете директоров;

Инкорпорирование;

Введение зарубежных стандартов отчетности и аудита (особенно если долевой инвестор зарубежный);

Привлечение экспертов (в том числе иностранных) к маркетинговым, технологическим и бухгалтерским задачам;

Усиление внешнего финансового контроля над деятельностью компании.

4.2. Непосредственная подготовка к привлечению инвестиций

Параллельно с формированием инвестиционной привлекательности компании следует непосредственно готовиться к привлечению инвестиций, что обычно занимает несколько месяцев и выражается в следующих процессах.

1. Осознание принципиальной готовности к работе с инвестициями.

2. Определение параметров финансирования – потребности в финансировании, способа финансирования и других.

3. Инвестиционное проектирование, моделирование, оценка инвестиционного проекта (см. раздел 2).

4. Бизнес-планирование, подготовка инвестиционных документов (см. раздел 1).

4.2.1. Осознание принципиальной готовности к работе с инвестициями

Менеджмент компании или владелец должны морально созреть к получению инвестиций, ведь это связано с изменением менталитета, готовностью чем-то пожертвовать, иногда даже самим бизнесом.

Страхи и недоверие по отношению к инвестициям и инвесторам у менеджмента и владельцев компании небезосновательны и связаны с такими моментами, как:

Нежелание платить за инвестиции или за их привлечение;

Незнание нужного подхода к инвестору;

Нежелание попасть в зависимость к инвестору;

Понимание риска потери дела и наличие стереотипа того, что инвестор дает деньги, чтобы забрать дело.

Да, рисков и страхов достаточно. И бывает иногда, что инвестор дает деньги, чтобы забрать дело, или имеет свои виды на бизнес. Но все отрицательные моменты и риски минимизируются при грамотном подходе к делу, выстраивании корректных отношений с инвестором и знании рынка.

Но есть ли у предпринимателя иной путь? Предприниматель, когда задумывается об инвестициях, выбирает:

Продолжать ли развиваться самостоятельно;

Сделать прорыв в развитии компании за счет привлечения инвестора.

Здесь необходима трезвая оценка ситуации и прогнозирование будущего развития событий. Ведь экономика объективна, и ее закон достаточно прост: конкуренция подталкивает к построению компаний оптимального масштаба, основанных на принципах эффективного бизнеса. Если компания является таковой без инвестора, она сможет развиваться дальше, а предприниматель сохранит самостоятельность. А если на рынок приходят более сильные и эффективные конкуренты, есть ли у предпринимателя выбор? Есть: стать сильнее за счет инвестора, разделив с ним риски и контроль, или постепенно потерять весь бизнес за счет проигрыша в конкуренции. Поэтому к поиску сильного партнера предпринимателя часто подталкивает объективная ситуация на рынке и в экономике.

Нужно ли и зачем привлекать инвестиции? Целесообразно ли это? Выбор можно основывать на следующих аргументах.

1. Почти весь современный мир работает на принципах инвестиционной экономики. В мире царит рыночная экономика, усиливающаяся конкуренция; большинство стран вступило в ВТО, формирующее из мира единый глобальный рынок.

2. Если собственных средств достаточно для эффективной долгосрочной работы и развития бизнеса, привлекать инвестиции не нужно.

3. Если есть значительная опасность нехватки собственных средств или намерение развивать новый бизнес, стоит подумать над привлечением инвестора.

После понимания целесообразности привлечения инвестиций необходимо осознать вероятные и возможные последствия этого процесса:

Потеря части контроля;

Потеря бизнеса в случае агрессивной политики инвестора или невыполнения менеджментом взятых на себя обязательств.

После готовности пойти на все это можно начинать или продолжать формировать инвестиционную привлекательность. Но привлечь инвестора непросто, и надо также настроиться на настойчивое продвижение проекта и быть готовым к борьбе за инвестиции. Имеется множество замечательных, запатентованных изобретений, которые никогда не увидят свет только потому, что никто не смог подсчитать, как с пользой производить и продавать изделие. Нереализованность и невостребованность проекта – следствие того, что так и не нашелся человек, способный довести проект до реализации.

Вопросы, которые надо задать себе перед началом поиска инвестиций:

Захочет ли кто-то вложить деньги в мою компанию и дать мне взаймы?

Является ли мой бизнес настолько хорошим, чтобы гарантировать возврат капитала инвестору?

Искать ли инвестора напрямую или через посредников?

Соответствует ли моя компания требованиям конкретного инвестора?

Главное – доказать инвестору состоятельность проекта. Решения принимает только сам инвестор. А доказать это непросто – именно подготовка к доказательству потребует провести всю работу, после которой останется только наполнить проект финансированием и проконтролировать его исполнение.

4.2.2. Определение параметров финансирования

Параметры финансирования тесно взаимосвязаны с типом привлекаемого инвестора, поэтому это двухсторонний процесс: с одной стороны, компания знает, что ей нужно, с другой стороны, надо понимать существующие на рынке реальные возможности и условия. При определении параметров финансирования необходимо решать следующие задачи:

Анализ и оценка инвестиционных ограничений;

Анализ предложений на рынке (круг потенциальных инвесторов и условий, на которых они обычно предоставляют финансирование);

Оценка реальных возможностей компании привлечь финансирование от того или иного инвестора;

Расчет стоимости инвестиционных ресурсов для каждого источника;

Расчет совокупной стоимости используемого капитала;

Выбор оптимального способа финансирования.

Компания при поиске инвестора определяет следующие основные параметры финансирования.

1. Срок финансирования.

2. Объем финансирования.

3. Стоимость (цена) финансирования (капитала) (данный параметр является ключевым – цена вопроса в большинстве случаев имеет решающее значение).

4. Схема финансирования.

5. Источник финансирования.

Остановимся на этих параметрах подробнее.

1. Определение срока финансирования обычно происходит в зависимости от срока окупаемости проекта (полного возврата финансирования) и срока жизни проекта (планируемый период деятельности).

2. Определение объема (суммы) финансирования происходит:

На основе расчета суммы финансовых потребностей при разных вариантах проекта (в зависимости от масштаба проекта);

С учетом реальной к привлечению суммы (вследствие финансового профиля и особенностей проекта / компании и ситуации на рынке капитала).

Определение требуемой суммы финансирования на практике происходит методом вычисления суммы максимального дефицита в потоках денежных средств (точки наименьшей величины накопленного денежного потока), когда потоки рассчитываются без учета привлекаемого финансирования.

Существуют еще несколько подходов к определению требуемого объема финансирования – они основаны на методах оценки стоимости и для исчисления потребности в финансировании используются редко:

Балансовый метод исходит из предпосылки, что общая сумма активов проекта / компании равна общей сумме финансирования;

Метод аналогий основан на установлении объема используемого капитала в аналогичных компаниях / проектах (в России такой метод применять нелегко в связи с недостатком необходимой информации);

Метод удельной капиталоемкости определяет размер капитала в расчете на единицу продукции, соответственно, умножив его на объем продукции, получаем сумму финансирования.

Определение реальной к привлечению суммы базируется на понимании того:

На какой диапазон финансирования можно рассчитывать при использовании той или иной схемы финансирования;

Какую сумму будут согласны профинансировать источники при данном финансовом состоянии компании / проекта.

Практика установила рабочие возможные диапазоны объемов финансирования для каждой из используемых схем финансирования (табл. 13).

Таблица 13 Приблизительные возможные диапазоны объемов финансирования в зависимости от некоторых схем

3. Стоимость финансирования проекта должна быть минимальной – в этом случае разница между прибылью и стоимостью финансирования остается компании или ее владельцу. Определению подлежит максимально возможная, или предельная, цена капитала.

Проект эффективен, если его доходность превышает стоимость используемого капитала. Чтобы понять, сколько необходимо привлечь финансирования и по какой цене, необходимо рассчитать:

а) среднюю стоимость капитала компании в зависимости от суммарного объема капитала;

б) уровни рентабельности на вложенный капитал проектов (видов деятельности, которые нуждаются в финансировании);

в) предельную цену капитала.

Средняя стоимость финансирования (WACC) означает, какую процентную ставку должна заплатить компания по всему объему финансирования в целом. Чтобы рассчитать WACC, сначала надо определить цену каждого вида капитала компании.

WACC = W 1 x C 1 x (1 – T) + W 2 x C 2 + W n x C n? W - доля части капитала (заемных средств, привилегированных акций, обыкновенных акций, нераспределенной прибыли и т. д.);

? C – стоимость соответствующих частей капитала;

? Т – ставка налога на прибыль; для такого источника финансирования, как прибыль, необходимо иметь в виду, что компания сможет его использовать только после налогообложения.

Величина WACC зависит от общего объема капитала. Обычно чем больше компания привлекает финансирования, тем выше средняя стоимость капитала. Это понятно, поскольку в первую очередь привлекается по возможности дешевый капитал, затем более дорогой. Поэтому средняя стоимость капитала растет ступенчато.

Для понимания уровней рентабельности на вложенный капитал и потребностей в финансировании необходимо составить список проектов (видов деятельности, которые нуждаются в финансировании) и представить по каждому два показателя:

Требуемый объем финансирования;

Уровень рентабельности на инвестиции.

Проекты ранжируются по уменьшению уровня рентабельности: в первую очередь финансированию подлежат наиболее рентабельные проекты. Чем больше финансирования привлекается, тем с меньшей рентабельностью проекты финансируются. Итоги можно представить в таблице и графически.

Чтобы понять максимальную стоимость капитала, которую способны «переварить» компания / проект, необходимо сравнить для разного объема финансирования:

Уровень средней стоимости капитала;

Уровень рентабельности на вложенный капитал.

Результат можно представить графически. Точка пересечения WACC и потребностей в финансировании означает максимально возможную для компании стоимость капитала. Именно при такой стоимости все финансируемые проекты окупятся, а компания справится с тем, чтобы заплатить цену за привлеченное финансирование (за каждый вид финансирования свою цену).

4. Схема финансирования определяется на основе формы и иных факторов в основном исходя из влияния выбранной формы на финансовое состояние, степень самостоятельности компании и риск невыполнения обязательств перед инвесторами. Основные схемы финансирования перечислены в табл. 13.

Форма финансирования следующим образом влияет на финансовое положение (состояние) компании:

Собственные средства – отвлекаются от пополнения оборотных средств, снижается срочная ликвидность;

Долевые инвестиции – укрепляют финансовое положение компании;

Краткосрочные заемные средства – ухудшают платежеспособность, возвращаются до срока окупаемости проекта из финансовых резервов;

Долгосрочные заемные средства – не влияют на срочную ликвидность, но изменяют соотношение собственных и заемных средств.

Форма финансирования влияет также на степень самостоятельности компании:

Использование собственных средств – дает максимальную степень независимости и самостоятельности;

Долевое финансирование – снижает степень независимости и самостоятельности прежних собственников компании;

Краткосрочные заемные средства – не влияют на степень самостоятельности в случае достаточной ликвидности;

Долгосрочные заемные средства – косвенно влияют на степень самостоятельности компании, так как долгосрочные займы используются целевым образом, а в случае их невозврата обеспечение подлежит изъятию.

Третьим зависящим от формы финансирования фактором является риск невыполнения своих обязательств перед инвесторами. В случае если привлекалось долговое финансирование, то невыполнение обязательств по выплате процентов влечет за собой реализацию залога, а возможно, и возбуждение процедуры банкротства. Инвестор, вложивший средства в уставный капитал компании, безусловно, более лояльно относится к собственной компании, что, впрочем, никак не отразится на мнении инвестора о результатах деятельности управляющего компанией.

Применение конкретной схемы финансирования каким-то образом влияет (или не влияет) на баланс компании и на отчет о доходах и расходах. Как следствие, в результате использования той или иной схемы финансирования компания двигается от одного типа структуры пассивов к другой.

5. Выбор источника финансирования зависит от условий предлагаемых источником финансирования, качества взаимодействия с источником и деловых контактов. Выделим следующие источники финансирования:

Банки российские;

Банки зарубежные;

Общества взаимного кредитования, ломбарды и другие небанковские кредитные организации;

Фонды прямых инвестиций / инвестиционные фонды;

Фонды венчурного финансирования;

? «бизнес-ангелы»/ частные инвесторы;

Крупные профильные компании;

Специализированные компании (лизинговые, факторинговые и др.);

Рынок ценных бумаг и его участники;

Крупные финансовые институты (пенсионные фонды, страховые компании, международные финансовые организации);

Региональные фонды поддержки предпринимательства;

Государство.

Когда компания определилась с параметрами финансирования – сколько, на какой срок, каким способом и от кого ей надо получить финансовые ресурсы, это само по себе еще не значит, что компании удастся это воплотить. Часто рынок капитала не может дать того, что нужно компаниям. А иногда отдельные игроки на рынке капитала за декларируемыми намерениями скрывают совершенно иные цели, что требует от привлекающих финансирование компаний особой осторожности.

Поэтому наличие, доступность и реальность организации финансирования с выбранными параметрами требует проверки на всех стадиях подготовки к финансированию. А надежность возможных источников финансирования во избежание обмана и других нежелательных последствий требует особого внимания.

4.3. Привлечение инвестиций

Основными этапами работ по привлечению внешних инвестиций (финансирования) являются:

Подготовка списка инвесторов и первичные переговоры;

Презентация проекта;

Детальные переговоры;

Подготовка к заключению сделки;

Оформление сделки.

Привлечение инвестиций может произойти, если будет найден потенциальный инвестор. Наличие потенциального инвестора еще не означает привлечения инвестиций – бывают случаи, когда сделки срываются на самых последних стадиях, а иногда отношения разрываются после заключения сделки. Заключение сделки по привлечению инвестиций происходит после глубокой работы компании – получателя инвестиций с потенциальным инвестором. Заключение сделки означает начало обязывающих друг друга отношений компании с инвестором.

4.3.1. Поиск инвестора и первичные переговоры

Поиск инвестора является трудным процессом, требующим наличия специальных знаний в разных областях. Начиная мероприятия по поиску источника капитала для реализации инвестиционного проекта, необходимо в первую очередь убедиться, что инвестиционный проект является для инициатора не какой-то временной блажью, а целью, очень серьезным мероприятием, а привлекаемый капитал необходим инициатору именно для реализации инвестиционного проекта. В противном случае даже маленькая трудность во время продвижения к капиталу сведет на нет все предыдущие шаги. Необходимо помнить, что путь к капиталу не может быть легким и безоблачным. Этот путь потребует от соискателя инвестиций полной отдачи сил, займет много времени. И даже потребует вложения денег инициатора проекта, если некоторые действия во время продвижения к цели (привлечению капитала) инициатор не в состоянии выполнить самостоятельно или если в составе инициативной группы нет необходимых классных специалистов, которые могут эти действия выполнить. Если соискатель капитала не готов к этим лишениям и затратам, к долговременному труду, то лучше всего не начинать эти мероприятия.

Поиск начинается с подготовки «длинного списка» (long list) потенциальных инвесторов и проведения первичных переговоров. Информационное поле обычно ограничивается основными параметрами проекта, а цель такого общения – выявить интерес или возможность появления интереса каких-то инвесторов к проекту. После первичных переговоров список инвесторов обычно сокращается в разы, и остаются инвесторы, проявившие интерес. С ними проводятся предварительные переговоры. Задача «второго круга» – отобрать из заинтересовавшихся инвесторов наиболее подходящих для инициатора проекта. В результате такого отбора формируется «короткий список» инвесторов (short list) – с одной стороны, заинтересованных проектом, с другой стороны, принимаемых инициатором проекта в качестве партнеров.

Здесь, конечно, описана идеальная типовая процедура. Но часто бывает, что проект не вызывает интереса на самой первой стадии общения с инвесторами. Тогда необходимо дорабатывать проект. Либо проектом заинтересовались ряд инвесторов, но среди них нет ни одного, с которым инициатор хотел бы работать. Тогда можно продолжать поиск или тщательнее выбирать из заинтересовавшихся.

Есть несколько подходов к подаче информации инвестору.

1. Традиционный поиск заключается в прохождении стандартной процедуры разработки инвестиционного проекта, бизнес-планирования, подготовки необходимых документов и ознакомлении с ними потенциальных инвесторов.

В новых сферах бизнеса есть мнение, что бизнес-план как форма взаимодействия устаревает, а мир меняется стремительнее, чем прежде. Поэтому иногда к поиску инвестора стоит подходить нетрадиционно.

2. Нетрадиционный поиск имеет в своем арсенале несколько способов подачи информации потенциальным инвесторам:

Участие в онлайновых выставках (размещение информации о проекте на интернет-сайтах);

Создание своего интернет-сайта;

Подготовка бизнес-конспекта;

Проведение убедительной презентации;

Долгая и упорная работа над проектом без инвестиций может произвести впечатление на инвесторов.

Последний способ годится для тех проектов, в которые маловероятно привлечь внешние инвестиции, и даже «бизнес-ангелы» опасались рассматривать себя в качестве инвесторов. Если человек показывает, что он реально осуществляет проект без инвестиций, то инвесторы могут задуматься над тем, что же будет, если такой человек будет двигать проект с их инвестициями. При данном способе инициатору необходимо иметь запас средств, на которые он мог бы жить во время продвижения проекта.

Отметим следующие факторы успешности поиска инвестиций:

Подготовленность компании быть надлежащим образом открытой и показанной потенциальному инвестору (через составление соответствующих документов и другие способы подачи информации);

Знание инициатором того, где и как искать нужного инвестора;

Настойчивость инициатора, готовность потратить время и силы на подготовительную работу.

4.3.2. Проведение презентаций

Проведение презентации проекта имеет свои особенности. Обычно есть только один шанс презентовать проект – презентация должна быть хорошо подготовлена. Например, инвестору-фонду для запуска процесса подготовки сделки должен понравиться сам инициатор, как он себя подал, сектор экономики проекта, ниша бизнеса в секторе. Причем все факторы одинаково важны для положительного решения не об инвестировании, а только о начале подробного рассмотрения проекта и подготовке сделки.

Часто инвестиционным фондам и инвесторам другого типа одновременно с подачей проекта требуется обзор сектора экономики проекта. Такой обзор может быть подготовлен:

Инвестором, если ему это проще сделать (например, он давно инвестирует в этот сектор, имеет больше по нему информации, чем инициатор);

Инициатором, если для инвестора такой сектор новый.

При подготовке обзора надо иметь в виду, что, по мнению западных фондов, лаг событий в экономике России – около пяти лет по сравнению с событиями в экономиках стран Восточной Европы.

4.3.3. Детальные переговоры

Этап детальных переговоров с инвесторами из короткого списка содержит следующие меры:

Проведение инвестором у себя серии неформальных обсуждений перспектив проекта (наиболее сложная часть);

Распространение инвестиционного флайера (executive summary);

Предварительное обсуждение с аналитиками инвесторов (roadshow);

Предварительные переговоры с лицами, принимающими решения по инвестициям, – выяснение совпадения целей и возможностей инвестирования;

Создание психологического комфорта, которое обычно выражается в длительном общении в течение трех-пяти лет;

Представление инвестиционного меморандума;

Проведение детальных переговоров – обсуждение дополнительных аспектов, стоимости компании, способов контроля инвестора за деятельностью и т. д.

На этапе детальных переговоров надо досконально разобраться в ситуации и получить максимально объективную информацию о вашем партнере – инвесторе. Следует узнать каковы его стратегические планы и текущие оперативные задачи, инвестиционные цели и приоритеты.

4.3.4. Подготовка к заключению сделки

Подготовка к заключению сделки длится часто 3–4 недели и состоит в проведении следующих действий:

Подписание соглашения (меморандума) о конфиденциальности и эксклюзивности;

Проверка надлежащей финансовой, юридической и бухгалтерской добросовестности компании (due diligence);

Подписание меморандума о намерениях по инвестированию.

Пример 2

Приведем пример соглашения о конфиденциальности.

«Данный документ содержит частную и конфиденциальную информацию и предоставляется на рассмотрение на конфиденциальной основе исключительно для принятия решения по финансированию данного проекта. Приложения являются неотъемлемыми частями данного документа.

Информация из данного документа, как и документ целиком, не может быть воспроизведена, передана третьим лицам, использована для каких-либо иных целей, кроме обозначенной выше, без письменного разрешения автора проекта. Данный документ не подлежит копированию, тиражированию любым способом. Принимая на рассмотрение данный бизнес-план, получатель берет на себя ответственность и гарантирует возврат данной копии документа авторам проекта, не сохраняя копий данного документа для собственных целей, если он не намерен инвестировать капитал в данный проект.

Вся информация, оценки, планы, предложения, выводы, прогнозы, содержащиеся в данном документе, основываются наилучшим образом на согласованных мнениях авторов проекта, являются их профессиональным суждением на дату подготовки данного проекта и могут быть изменены в любое время без дополнительного уведомления. Автор и собственник проекта не несет ответственности за недостижение прогнозируемых результатов. Данные, содержащиеся в данном бизнес-плане, получены из источников, заслуживающих доверия».

4.3.5. Оформление сделки

Оформление сделки (структурирование) состоит в проведении следующих шагов:

Шаг 1 – определение и согласование структуры сделки (term-sheet);

Шаг 2 – проведение инвестиционного комитета – защита инвестиционного проекта перед инвестором;

Шаг 3 – подписание инвестиционного соглашения и совершение транзакций;

Шаг 4 – получение инвестиционных средств в соответствии с инвестиционным соглашением.

4.4. Отношения в процессе освоения инвестиций

Формирование отношений с инвесторами – процесс постоянный. Общение с инвесторами не заканчивается после привлечения финансирования. Причины тому две.

1. Нужно оправдать ожидания привлеченных инвесторов – здесь менеджмент дорожит репутацией и рискует потерять управление в случае неправильного поведения.

2. Можно привлечь новых инвесторов в будущем, и положительный опыт привлечения прежних инвесторов только усилит инвестиционную привлекательность. Особенно такая постановка вопроса актуальна, если компания в будущем:

Рассчитывает продать пакет акций инвестору, заинтересованному в приобретении компании на следующем этапе ее развития;

Планирует провести IPO (стать публичной и выпустить в свободное обращение акции);

Планирует провести IPO на западных рынках.

Западные инвесторы привыкли работать по принятым на Западе правилам. В частности, они отслеживают информацию, отражающую ситуацию с компанией. Поэтому в крупных корпорациях создаются специализированные службы отношений с инвесторами, которые постоянно поддерживают контакт с акционерами и финансовыми рынками.

Все информационные потоки можно направить двумя путями: хаотично или через специализированную службу, что делает движение курса акций более управляемым, а рынки и инвесторов ставит в равное положение. Формирование информационного поля, повышение и поддержание инвестиционной привлекательности – первый аспект отношений с инвесторами.

Второй аспект отношений с инвесторами во время реальной работы состоит в том, что представители инвестора достаточно плотно контролируют деятельность, находятся в составе управляющих и контрольных органов. Менеджмент компании должен конструктивно сотрудничать с представителями инвестора, находить понимание и принимать общие, наиболее оптимальные решения. Компания должна оставаться открытой, а финансовая и иная информация – достоверной. Это достигается, в частности, с помощью аудита, приглашения к работе в компании независимого финансового директора, или назначения финансового директора от инвестора.

Во время освоения инвестиций ожидания инвесторов должны оправдываться, а еще лучше – превосходить эти ожидания. Это выражается в достижении запланированных показателей, достижении целей, а в конечном итоге и в выплате процентов и дивидендов. Дивидендная политика, показывающая успешность бизнеса и привлекающая новые инвестиции – третий аспект отношений с инвесторами.

Отметим некоторые проблемы, которых не должно быть при реализации проектов, и они так или иначе должны быть решены.

1. Нецелевое использование финансовых ресурсов.

2. Элементарное разворовывание.

3. Необоснованное разрастание сметы (особенно актуально для строительных проектов).

Когда входишь куда-то, прежде подумай, как выйти.

4.5. Процесс возврата инвестиций или выхода инвестора

Как и в любой деятельности, стороны сходятся для совместного пути, но приходит время, когда они должны разойтись. В бизнесе, как и в жизни, стороны могут сойтись надолго, а могут достаточно быстро разойтись. Не всегда инвестор выходит из проекта – может быть и обратная ситуация, когда выходить будет начальный владелец. В любом случае, заранее предугадать что-либо точно невозможно, поэтому надо еще при принятии решения о совместной деятельности (привлечении инвестиций) определиться с возможными сценариями выхода. Можно выделить несколько способов разделения.

1. Выкуп доли начального собственника инвестором. Тогда инвестор становится в роли стратегического инвестора и приобретает полный контроль над бизнесом. В России присутствует такая особенность, что даже портфельный инвестор предпочитает иметь долю в размере не менее контрольного пакета, поэтому выкуп инвестором всего бизнеса вполне вероятен. Если начального собственника устраивает цена, то вполне возможно, что ему будет лучше в определенный момент продать бизнес. Следует тщательно выбирать инвестора, потому что агрессивные типы инвесторов, если увидят прибыльность бизнеса, могут любой ценой настаивать на продаже им доли начального собственника, причем цена будет предлагаться даже заниженная.

2. Выход инвестора через продажу принадлежащей ему доли. В этом случае инвестор подтверждает свою роль в качестве портфельного инвестора и свою долю может продать несколькими способами:

Выкуп самой компанией;

Выкуп менеджментом (management buy-out);

Выкуп начальным собственником;

Продажа стратегическому инвестору;

Размещение акций на публичном рынке (проведение IPO).

В любом случае одним из ключевых моментов является цена. Вопрос определения цены в конечном счете достаточно субъективен. Хотя можно применять принятые методики оценки стоимости бизнеса (рыночный, сравнительный, затратный и их комплекс), но рынок готового бизнеса в России еще находится в процессе становления и недостаточно развит, чтобы обеспечить необходимую ликвидность бизнесу как товару.

Способ выхода обычно закладывается в инвестиционное соглашение, договор о совместной деятельности, партнерстве или иной документ, определяемый при структурировании сделки, или в отдельное соглашение, заключаемое одновременно с соглашением об инвестициях. Процесс выхода может программироваться через систему опционов для частичного приобретения пакетов. Структура выхода состоит из совокупности прав и обязательств сторон на продажу своих долей и покупку долей партнера.

В том случае если инвестиции привлекались в заемной форме, выходом инвестора можно считать возврат займов. Долевые инвестиции безвозвратны, поэтому здесь речь идет о продаже долей в бизнесе.

В данном разделе обратим ваше внимание на наиболее актуальные на наш взгляд проблемы, которые возникают в процессе работы над привлечением инвестиций.

1. Частные причины неполучения инвестиций.

2. Психология отношений инвестора и предпринимателя.

3. Кража интеллектуальной собственности в процессе предварительного общения.

4. Мошенничество мнимых инвесторов и посредников.

5. Ссора партнеров между собой из-за доходов от проекта.

6. Аспекты сохранения инвестиций.

7. Выигрыши и проигрыши сторон в инвестиционных сделках.

4.6.1. Частные причины неполучения инвестиций

Часто предприниматели не получают инвестиций в тех случаях, когда они могли бы их получить. Инвесторы дают деньги далеко не всем обратившимся предпринимателям. И даже на последних этапах общения часто сделки срываются. Обозначим на наш взгляд наиболее актуальные причины таких срывов – возможные проблемы при привлечении инвестиций:

Компания подготовила бизнес-план без учета требований инвесторов; это говорит инвестору о том, что компания не может качественно готовиться к важным вопросам, и, видимо, также будет вести обычные дела;

В ходе переговоров с инвесторами выяснилось, что компания рассматривает различные формы финансирования; это говорит инвестору о том, что люди не знают, чего хотят;

Производственное, финансовое и маркетинговое подразделения компании были не связаны между собой, что привело к противоречиям в информации, позициям по различным вопросам; это говорит инвестору, что компания не представляет собой единого механизма, единой команды, и, видимо, в делах может идти разлад;

Отсутствие финансового директора и ведение бухгалтерского учета только в налоговых целях приводит к заблуждениям относительно себестоимости производства и реального финансового состояния компании;

Стороны значительно (в разы) расходятся в оценке стоимости компании и не идут навстречу друг другу; часто большое расхождение в оценке стоимости говорит не только о различных амбициях, но и о том, что стороны имеют разный взгляд на бизнес, или бизнес не может в принципе быть оценен достаточно адекватно;

Стороны не смогли прийти к компромиссу относительно параметров сделки, не смогли договориться об объеме и целевом использовании инвестиций, структуре собственности, управления, процессе выхода;

Инвестор и компания часто просто не слышат требований и пожеланий друг друга или не хотят идти навстречу друг другу.

4.6.2. Психология отношений инвестора и предпринимателя

В процессе отношений инвестора и предпринимателя важна психология отношений и интересы сторон. Как и в жизни, здесь есть много тонких моментов, которые можно только почувствовать; вопросов, в принятии решении по которым можно руководствоваться только интуицией. Часто решают исход дела такие базовые и элементарные вещи, как личная симпатия-антипатия, личная неприязнь. Часто, если дело переходит в руки другого человека, отношения с прежними партнерами рвутся.

Человек индивидуален, особенно такого уровня человек, как предприниматель или инвестор. Даже применительно к деловому аспекту человек – это неповторимый живой совершенствующийся набор личных качеств, умений, навыков, знаний, талантов, ценностей, взглядов. И при выборе партнеров люди смотрят прежде всего на все это.

Еще один важный момент в психологии отношений – это умение вести переговоры, общаться, строить отношения, убеждать, мягко настаивать на своем и договариваться. Это тоже целая отдельная тема, и ей посвящены отдельные книги и курсы. Однако, не имея достаточного опыта и жизненных наработок, своего стиля и практики, люди не смогут конструктивно вести переговоры и строить отношения. Поэтому именно личность предпринимателя и инвестора всегда приоритетна в их сотрудничестве.

4.6.3. Кража интеллектуальной собственности в процессе предварительного общения

«Правильные идеи витают в воздухе, а наиболее чуткие их улавливают» – эта фраза хорошо отражает поставленную в данном разделе проблему и страхи предпринимателей, изобретателей и инициаторов проектов.

Взять и реализовать хорошую, сформулированную и «упакованную» идею подходящей команде с капиталом в руках ничего не стоит, а автор идеи мог потратить много сил и времени на то, чтобы цепко поймать, уловить идею, качественно ее сформулировать и до определенной степени «упаковать» в «идейный продукт». Поэтому опасения авторов вполне понятны. Как защитить свои разработки от того, чтобы их просто не стащили и не воплотили где-то еще, даже не поставив в известность автора? Тем более, что: